法人・個人事業主の皆さま向けの損害保険なら、頼れるプロ代理店の弊社にお任せください。

当サイトの運営は

あおば総合保険株式会社

〒260-0852 千葉県千葉市中央区青葉町1234-18

弊社の主な実績

2024年 | 日新火災・優績代理店表彰受賞 |

|---|

2024年 | 日新火災コンテスト・働けないときの保険部門全国1位表彰 |

|---|

2023年 | 当サイトからお問い合わせ件数1万3千件を超えました |

|---|

2022年 | 日新火災・優績代理店表彰受賞 |

|---|

特に建築業・製造業・ビルメンテナンス業の事業者さまからお問い合わせください

お問い合わせ/お見積りは各フォームからご入力をお願いします。

日本全国対応可能。多くの法人・個人事業主の皆さまから選ばれています!

中小企業の皆様へ損害保険料の経費削減と節税対策

|教えて!損害保険

- 経営者の皆さまへ!経費削減と経営セーフティ共済や小規模共済などの活用などで節税対策を!

中小企業の皆様へ上手な経費削減と節税対策~目次~

中小企業が損害保険料を削減するためには、以下のような方法があります。

- リスクの削減を検討する

中小企業・小規模事業者向けの損害保険料は、リスクの程度・事故頻度によって決定されます。火災や盗難などのリスクを削減することで、保険料を下げることができる場合があります。例えば、防犯対策を強化する、設備の定期点検やメンテナンスを行う、災害対策を整備するなどの対策を行うことで、リスクを削減することができます。

- 契約内容・補償内容の見直し

損害保険は補償の内容によって、保険料が異なります。必要のない補償を解約したり、内容を見直して、自社に必要な保険だけを加入するようにすることで、費用負担を削減することができます。

- 損害保険会社・代理店の比較検討

損害保険会社によって、保険料や補償の内容が異なります。複数を比較検討し、最もコストパフォーマンスの高い内容を選ぶことで、保険料を削減することができます。また、損害保険の契約を取扱を扱うのは保険会社ではなく、代理店になりますので貴社に合うか?信頼できそうか?などの代理店選びも重要です。

- 保険料の支払い方法の見直し

分割払いではなく、一括払いにすることで、保険料を削減することができることもあります。また、クレジットカード払いが出来る場合はポイントを期待することも出来ます。御社にとって最も良い支払い方法を選ぶことも重要です。

以上のような方法を活用することで、中小企業は損害保険料を削減することができます。ただし、解約や特約削除をした場合はリスクが高くなる可能性があるため、費用負担を削減することと、損害リスクのバランスを考える必要があります。

契約の内容の見直しをする上での注意点

必要な補償を確保する

中小企業・小規模事業者にとって損害保険料を削減することは大切ですが、必要な補償を確保することが最も重要です。保険金額や補償内容を見直す際には、中小企業の業種や規模、リスクの特性に合わせて適切な補償内容を確保するようにしましょう。

リスクの変化に合わせて見直しを行う

中小企業の業務内容や規模、リスクは日々変化しています。補償内容も適宜見直して、新たに発生するリスクに対応するようにしましょう。

保険料だけでなく、契約条件や支払い条件も確認する

保険料だけでなく、契約の条件や補償内容、支払い条件も重要なポイントです。万が一の際に保険金が支払われない場合には、意味をなさなくなってしまいますので、契約、支払い条件、補償内容にも注意して見直しを行いましょう。

プロ代理店のアドバイスを活用する

プロ代理店の担当者にアドバイスを求めることで、適切な商品の選択や見積もりの取り方についての情報を得ることができます。しかし、適切なアドバイスを得るためには、担当をする代理店の信頼性や知識レベルを確認することも重要です。

損害保険を選ぶ前に代理店を選ぶという考え方

貴社に合ったプロ代理店選びは慎重に

信頼できる代理店、担当者とは?

- 損害保険代理店としての実績

代理店の実績は、信頼性の指標のひとつとなります。実績のある代理店は、豊富な経験とノウハウを有していることが多く、より適切な補償内容を提案することができます。

- 担当者の資格や経験

担当者の資格や経験も、信頼性の指標となります。損害保険に関する専門知識や経験を有している担当者であれば、自社の状況に適した保険を提案してくれる可能性が高くなります。

- 担当者の対応

担当者の対応も、信頼性を判断する上で重要なポイントです。損害保険の周辺知識のみならず、経費削減、節税対策などの知識もあり、親切丁寧に説明してくれる担当者であれば、安心して任せることができます。

具体的には、以下の点をチェックするとよいでしょう。

- 代理店のホームページやパンフレットなどで、規模や実績、取り扱い保険会社などを確認する

- 担当者本人の資格や得意分野や実績、経験年数を尋ねる

- 担当者と打ち合わせする際に、自社の状況を具体的に伝えて、その上で損害保険の提案をしてもらう

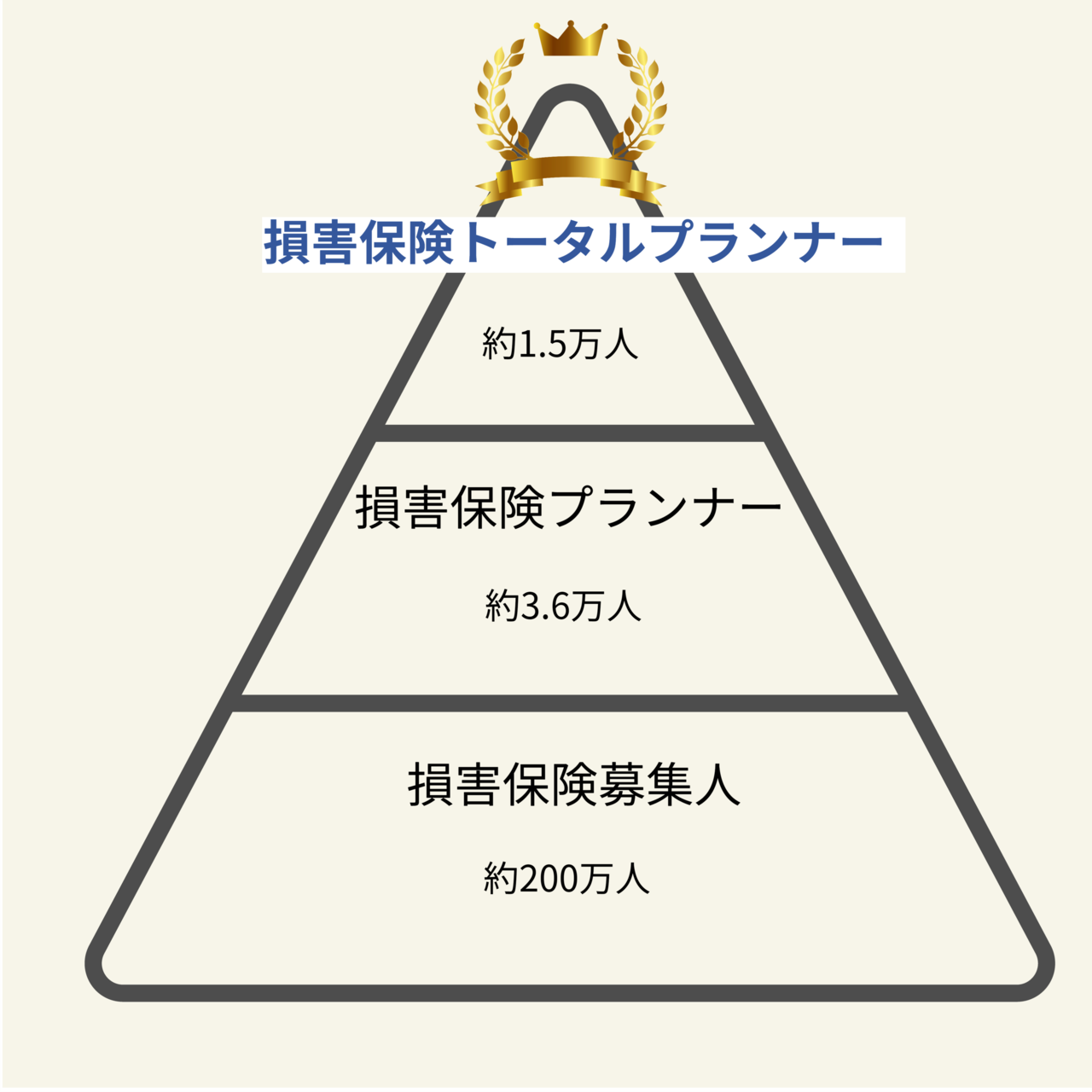

損害保険トータルプランナーとは?

損害保険に関する実践的な知識や コンサルティングスキルを習得したプロフェッショナルです。

- 業界最高峰の資格をもった プロフェッショナル

損害保険を販売するために必要な資格に加え、「損害保険大学課程コンサルティングコース」試験に合格した上で、所定の要件を充たした人を日本損害保険協会が認定します。募集人資格の最高峰であり、約200万人の資格保有者の中でも0.7%程度しか存在しない、いわゆるプロフェッショナルな精鋭陣です。

-

知識の幅や深さ・ 経験値が豊富

損害保険を販売するための資格として修得する基本的なルールに加え、実践的な知識やお客様への提案スキルを修得しています。様々なケースに対応した豊富な経験値をもつことに加え、損害保険トータルプランナー同⼠の交流を通じ、さらなる対応品質の向上に努めています。

-

様々な保険商品について、お客様ごとに必要な補償を整理し アドバイスするスキルを持ち合わせている

コンサルティング知識に長けた人材だからこそ、お客様ひとりひとりのライフスタイルに応じたリスク管理が可能です。様々な損害保険会社や商品について、お客様ごとにメリット・デメリットを整理しアドバイスするスキルを持ち合わせています。

契約条件に免責金額(自己負担額)をセット

契約条件に免責金額をセットするのも経費削減の1つ

損害保険料を下げる方法。費用を抑えるには、どのような経費削減が考えられるでしょうか?弊社のご契約者様で多く取り入れられているのは損害保険契約に1事故における免責金額(自己負担額)をセットすることです。

中小企業・小規模事業者向けの損害保険は自動車保険に限らず、事故による使用があった次年度の契約を更新するときに保険料がUPとなる可能性があります。

自己負担額0円とセットされた損害保険契約と自己負担額が例えば10万円セットされた契約の保険料はどちらが低いかと言えば自己負担額10万円がセットされた契約になります。

また、自己負担額のセットすることにより、少額な損害は保険使用がなくなることで事故による意識の高まりも期待できます。

自家保険について

「少額の事故なら自家保険を活用する」そんな考え方があります。損害保険は中小企業・小規模事業者にとって事故により経済的に大きな負担となりそうな時に会社を守るために役に立つ性質があることからも、数万円程度と言った少額の損害金であれば保険の請求をしないと決めている中小企業・小規模事業者もあります。事故を起こしてしまい、手間の掛かる請求をしないのであればご契約の段階であらかじめ「自己負担額をセットする」のも1つの方法といえます。

経費削減は事故を起さないリスク対策が重要

中小企業・小規模事業者が保険料の削減を目指して損害保険に加入する際には、以下のポイントに注意して入り方を考えると良いでしょう。

- 事故を起さないようにリスク対策

当たり前のことですが、事故が起きて事業向けの損害保険を使うと次の更新時に保険料がUPしてしまいます。定期的に事故が発生してしまうと、保険料の削減は期待できません。会社として事故が起きないようにリスク対策をしておくことが重要です。

- 損害保険会社・代理店を比較検討する

損害保険商品にはそれぞれ特徴があり、種類や内容、保険料などが異なります。複数の会社を比較検討し、自社に合った商品を選ぶようにしましょう。

- 商品の見積もりと支払い方法の確認

保険会社・代理店に見積もりを依頼し、支払い方法を確認することも重要です。保険料は補償内容や補償金額、リスクの程度などによって異なります。支払い方法についても、一括払いや分割払い、ポイントを期待したクレジットカード払いなど複数の選択肢があるので、自社に合った支払い方法を選ぶようにしましょう。

- 定期的な見直しと更新

補償の内容やリスクは変化することがあります。定期的に見直しを行い、自社にあった補償内容をセットしておきます。その中で経費削減する方法は無いか?内容を適宜更新するようにしましょう。この際にプロの代理店と相談されるのが良いでしょう。

以上のようなポイントに注意して、中小企業が経費削減を目指して上手に損害保険に加入することができます。

中小企業の損害保険は複数必要ですが契約は極力同じ代理店で加入をする

損害保険は複数の損害リスクに合わせて契約することになりますが、別々の代理店で契約をすると管理しにくいデメリットも・・・

中小企業・小規模事業者には様々な付き合いや販売協力の関係などから契約をそれぞれ商品ごとに分けて契約している中小企業があります。しかしこれでは、会社と代理店の間でお互いの契約の管理が難しくなるばかりか、単独で加入の為に複数社の商品の特徴、割引、メリットが期待できなくなってしまいます。

また、事故時においても注意が必要です。例えば、仕事中の交通事故で従業員がケガを負った場合は自動車保険と労災上乗せ保険が適用が考えられますが、代理店を分けて契約をしていると、自動車の事故報告はA代理店、労災上乗せの事故報告はB代理店と2つの代理店にそれぞれ報告する必要があり、これでは請求漏れに繋がりかねません。

代理店の窓口を一本にすることにより、契約時や事故時の効率化という面でも良くなります。また一本化にすることにより保険料は適正価格(相場)となることでしょう。

同じ代理店と長く付き合うことにより、お客様と代理店でお互いの良い関係を築くことが出来ます。

中小企業の決算期が近づきますと今年はどれくらいの税金(法人税)を払うことになるだろう?と経営者の皆さまは考えられるかと思います。中小企業・小規模事業者の皆さまで未だ以下の節税対策をお済みでない事業者様へ次の3つをおすすめします。

これらの方法を組み合わせることで、法人の経費対策を効果的に実施することができます。ただし、節税対策は、税務署からの対応や法律に抵触することのないよう注意が必要です。会計士や税理士などの専門家に相談することが望ましいでしょう。

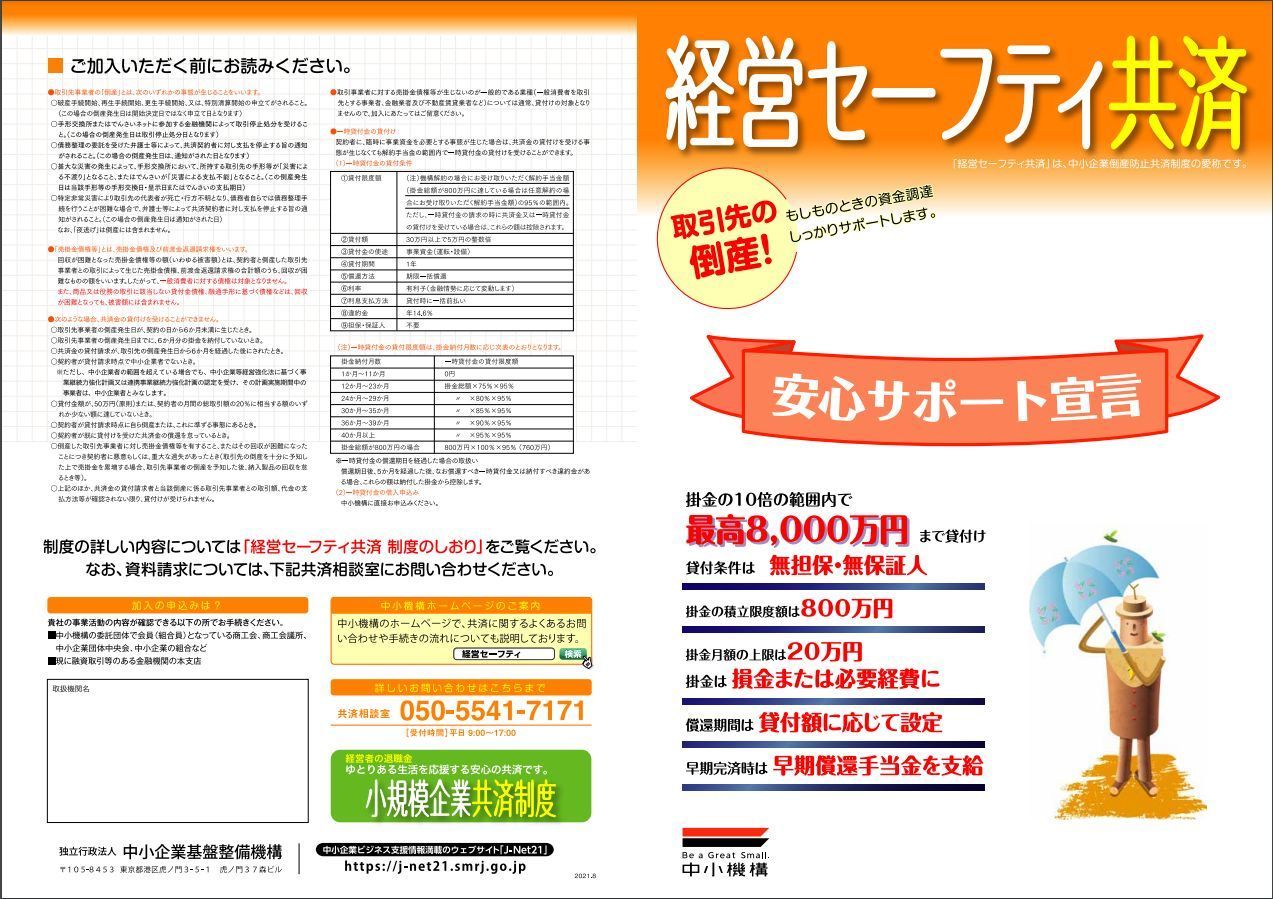

出典:中小機構セーフティ共済パンフレット

取引先が突然、倒産・・・。

そんな「もしも」に備える安心のセーフティネット。

経営セーフティ共済(中小企業倒産防止共済制度)は、取引先事業者が倒産した際に、中小企業が連鎖倒産や経営難に陥ることを防ぐための制度です。

無担保・無保証人で掛金の最高10倍(上限8,000万円)まで借入れでき、掛金は損金または必要経費に算入できる税制優遇も受けられます。

経営セーフティ共済の安心の4つのポイント

ポイント1 無担保・無保証人で、掛金の10倍まで借入れ可能

共済金の借入れは、無担保・無保証人で受けられます。共済金貸付額の上限は「回収困難となった売掛金債権等の額」か「納付された掛金総額の10倍(最高8,000万円)」の、いずれか少ないほうの金額となります。

ポイント2 取引先が倒産後、すぐに借入れできる

取引先の事業者が倒産し、売掛金などの回収が困難になったときは、その事業者との取引の確認が済み次第、すぐに借り入れることができます。

ポイント3 掛金を損金、または必要経費に算入できる

掛金月額は5,000円~20万円まで自由に選べ、増額・減額できます。また確定申告の際、掛金を損金(法人の場合)、または必要経費(個人事業主の場合)に算入できます。

ポイント4 解約手当金が受けとれる

共済契約を解約された場合は、解約手当金を受け取れます。自己都合の解約であっても、掛金を12か月以上納めていれば掛金総額の8割以上が戻り、40か月以上納めていれば、掛金全額が戻ります(12か月未満は掛け捨てとなります)。

倒産防止共済はその年度の一時的な経費対策としてのメリットはありますが、経費対策として加入しても解約手当金は全額益金(収入)となりますので、結局のところは課税の繰り延べとなる点に注意しましょう。

掛金は掛金総額が800万円に達するまで積み立てることができます。

尚、解約すると全額手当金が受け取れない、キャッシュフローの悪化等のデメリットもありますので会社の今後の予測を含めて慎重に検討しましょう。

経営セーフティ共済は掛金総額800万円までとなります。経営セーフティ共済で800万円を超えるようであれば税制面で法人税を軽減にもなる生命保険の活用をおすすめします。

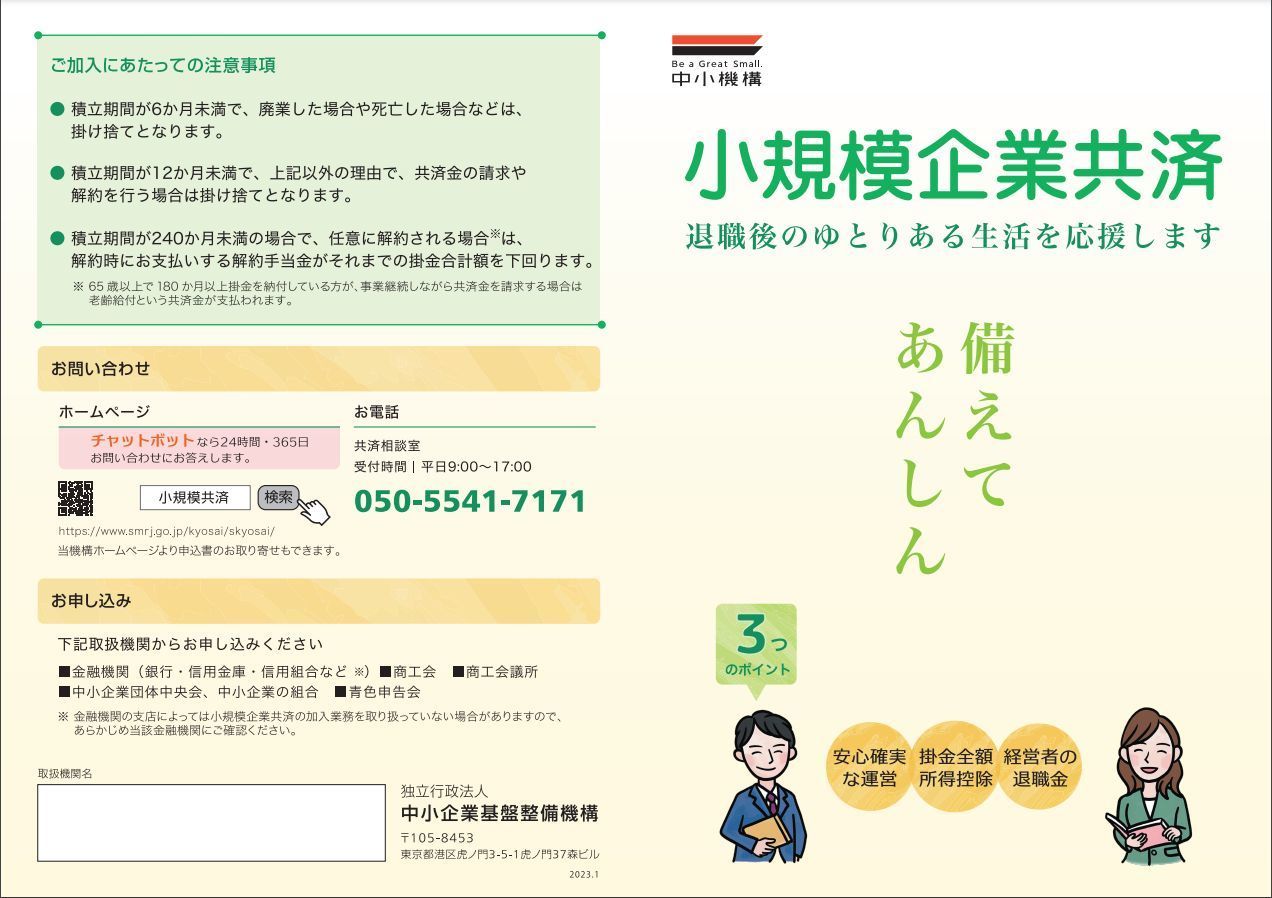

出典:小規模事業共済パンフレット

小規模企業の経営者や役員の方が、廃業や退職時の生活資金などのために積み立てる「小規模企業共済制度」。掛金が全額所得控除できるなどの税制メリットに加え、事業資金の借入れもできる、おトクで安心な小規模企業の経営者のための「退職金制度」です。

将来の備え&節税があります。

国の機関である中小機構が運営する小規模企業共済制度は、小規模企業の経営者や役員、個人事業主などのための、積み立てによる退職金制度です。現在、全国で約159万人*の方が加入されています。掛金は全額を所得控除できるので、高い節税効果があります。将来に備えつつ、契約者の方がさまざまなメリットを受けられる、今日からおトクな制度です。

小規模企業共済のおトクな3つのポイント

ポイント1 掛金は加入後も増減可能、全額が所得控除

月々の掛金は1,000~70,000円まで500円単位で自由に設定が可能で、加入後も増額・減額できます。確定申告の際は、その全額を課税対象所得から控除できるため、高い節税効果があります。

ポイント2 共済金の受取りは一括・分割どちらも可能

共済金は、退職・廃業時に受け取り可能。満期や満額はありません。共済金の受け取り方は「一括」「分割」「一括と分割の併用」が可能です。一括受取りの場合は退職所得扱いに、分割受取りの場合は、公的年金等の雑所得扱いとなり、税制メリットもあります。

ポイント3 低金利の貸付制度を利用できる

契約者の方は、掛金の範囲内で事業資金の貸付制度をご利用いただけます。低金利で、即日貸付けも可能です。

いろいろな貸付制度

一般貸付け / 緊急経営安定貸付け / 傷病災害時貸付け / 福祉対応貸付け / 創業転業時・新規事業展開等貸付け / 事業承継貸付け / 廃業準備貸付け

中小企業・小規模事業者の役員の皆さまは給与が一般的な水準よりも高い傾向にあります。お給料が高いと所得税、住民税、などの税金や社会保険料が高くなります。小規模企業共済の掛け金は所得から差し引く事ができますので、税制面でメリットがある制度といえます。

出典:厚生労働省HPより中退共済制度

- 掛金の一部を国が助成

初めて中退共制度に加入する事業主および掛金月額を増額する事業主に、国が掛金の一部を助成します。(注1)

- 掛金月額の選択

掛金月額は、従業員ごとに16種類から選択できます。また、掛金月額は変更も可能で、賃金や勤続年数等を基準にして設定できます。

- 簡単な管理

掛金は口座振替で手間がかかりません。また、従業員ごとの納付状況や退職金試算額を事業主にお知らせしますので、管理が簡単です。

- 短時間労働者の特典

短時間労働者には、一般の従業員より低い特例掛金月額も用意しています。また、新規加入時の掛金助成に上乗せがあります。

- 掛金は非課税

掛金は法人企業の場合は損金、個人企業の場合は必要経費として全額非課税となります。(注2)

- ポータビリティ

従業員の転職時にすでに積み立てられていた退職金を引き継ぐことが可能な通算制度があります。(注3)

(注1)一部対象外があります。

(注2)資本金の額または出資の総額が1億円を超える法人事業税には、外形標準課税が適用されます。

(注3)条件があります。

中小企業・小規模事業者の経営者は節税対策で3つの共済の活用を!

- 経営セーフティ共済

- 小規模企業共済

- 中小企業退職金共済

これらを上手く活用することによって税制上のメリットや退職金の準備、福利厚生にもなります。中小企業・小規模事業者の代表者はこの3つをご存じないようでしたら、覚えておきましょう!

法人が契約者となり、役員または使用人を被保険者とする養老保険に加入して支払った保険料は、保険金の受取人に応じて次のとおり取り扱われます。

なお、養老保険とは、満期または被保険者の死亡によって保険金が支払われる生命保険です。

1.死亡保険金および生存保険金の受取人が法人の場合

支払った保険料の額は、保険事故の発生または契約の解除もしくは失効によりその契約が終了する時まで損金の額に算入されず、資産に計上する必要があります。

2.死亡保険金および生存保険金の受取人が被保険者またはその遺族の場合

支払った保険料の額は、その役員または使用人に対する給与となります。なお、給与とされた保険料は、その役員または使用人の生命保険料控除の対象となります。

3.死亡保険金の受取人が被保険者の遺族で、生存保険金の受取人が法人の場合(普遍的加入)

支払った保険料の額のうち、その2分の1に相当する金額は上記1により資産に計上し、残額は期間の経過に応じて損金の額に算入します。

4.死亡保険金の受取人が被保険者の遺族で、生存保険金の受取人が法人の場合(特定の役員・従業員)

役員または部課長その他特定の使用人のみを被保険者としている場合には、その残額はそれぞれその役員または使用人に対する給与になります。

| 契約者 | 被保険者 | 満期保険金 | 死亡保険金 | 税務上の取り扱い | |

|---|---|---|---|---|---|

| 1 | 法人 | 役員・従業員 | 法人 | 法人 | 資産計上 |

| 2 | 法人 | 役員・従業員 | 被保険者 | 被保険者の遺族 | 損金算入(給与) |

| 3 | 法人 | 役員・従業員(普遍的加入) | 法人 | 被保険者の遺族 | 1/2資産計上 1/2損金算入(福利厚生費) |

| 4 | 法人 | 役員・従業員 | 法人 | 被保険者の遺族 | 1/2資産計上 1/2損金算入(給与) |

上記表の3とすることによって、支払った保険料の半分は経費(福利厚生費)算入できる場合があります。弊社の契約者の皆様は3を活用し上手な経費の使い方だけでなく、従業員の退職金プランとして養老保険の活用をされています。

中小企業の法人が契約者となり、役員または使用人を被保険者とする第三分野保険(医療保険)に加入して支払った保険料は、経費算入できる場合があります。

医療保険のケースとしては次のようになります。

- 法人を契約者、従業員全員を被保険者として加入

- 社長、役員など一部を被保険者として加入

- 個人で掛けていた医療保険の一部を法人に契約者変更し支払いを法人に

など、会社によって医療保険の掛け方は様々ですが、上手に活用されることで経費参入できる場合があります。

経営者の万が一の際に備えること、従業員の福利厚生を充実させること、そして保険料の損金算入による副次的な節税効果という3つのメリットあります。

終身の医療保険に加入して保険料払込み終了後に個人に名義変更すれば、保険料の負担なく保障が継続できます。社長が退任後も、法人名義から個人名義に変更すれば、終身の保障を継続することができます。

中小企業の場合、このように生命保険を節税対策、退職金プランとして活用されている事業者は大変、多くあります。尚、法人契約であれば上記のような契約形態と税務上の関係が可能ですが、個人事業主はこの限りではありません。

詳しくは会社でお付き合いのある代理店などにご相談されるのが良いかと思います。

経費削減方法は企業によって様々な工夫が必要です。

経費削減にはいくつかの方法があります。以下にいくつかの方法を示します。

- 電気や水道などの公益料金の節約

不必要な消費を減らすことで、公益料金の支払い額を削減することができます。

- オフィス用品や消耗品の節約

不必要な用品の購入を控えたり、代替品を探したりすることで、オフィス用品や消耗品の支出を削減することができます。

- 人員の削減

必要のない人員を解雇したり、パートタイマーを採用することで、人件費を削減することができます。

- 外部委託の見直し

業務委託先やサプライヤーの見直しを行い、コストを削減することができます。

- 交通費の節約

不必要な出張を減らしたり、交通手段の見直しを行うことで、交通費を削減することができます。

これらは経費削減の一例であり、会社によっては他にも様々な方法があります。経費削減を行う場合は、コストを削減するだけでなく、業務に支障が出ないように注意する必要があります。

車を上手に売却するには?

社有車をお持ちの企業様へ車を上手に売却するには?

車を上手に売却するためには、以下のポイントに注意することが重要です。

- 車の評価額を把握する

車を売却する前に、同じ車種や年式、走行距離の車がどの程度の価格で取引されているかを調べ、自分の車の評価額を把握することが大切です。インターネットの中古車情報サイトやオークションサイトなどを利用して、相場を調べることができます。

- 車をキレイにする

車を売却する前に、車内や車外をキレイに清掃し、車両の外装や内装の傷や汚れを修復することで、車の印象を良くしましょう。また、タバコの臭いやなども、消臭剤や専用のクリーナーなどで取り除くことが大切です。

- 中古車買取業者や個人売買を比較する

車を売却する方法としては、中古車買取業者に売却する方法と自動車ディーラーへの売却の方法があります。どちらの方法でも、複数の業者と比較検討し、最も条件の良い取引先を選びましょう。

- 車検証や自動車税の手続きを準備する

車を売却する前に、必要な書類の整理を行いましょう。車検証や自動車税の納付証明書、自賠責保険証明書などが必要です。

- 買取価格の交渉に積極的に取り組む

中古車買取業者との取引では、買取価格の交渉が可能です。自分の車の評価額を把握し、買取価格の交渉に積極的に取り組むことが大切です。

以上のポイントに注意することで、車を上手に売却することができます。

尚、売却しようとしている車をすぐに欲しいという相手がいれば高く売れる可能性があります。

自動車のフロントガラス交換の経費削減

フロントガラスの交換費用は抑えられる可能性があります

社有車をお持ちの中小企業様へ

フロントガラスの修理先は、一般的には自動車修理工場やガラス修理専門店、または自動車ディーラーなどがあります。修理先の選び方には、修理業者の信頼性や技術力、修理費用などが重要な要素となります。

社有車で高速道路を走行中に飛び石によってフロントガラスが割れてしまうそんな事故があります。車両保険に加入していたとしてもガラス交換程度の金額は保険使用をするかしないか迷う金額になることも多々あります。フロントガラス破損の事故は早急に修理をしないと危険ですので修理は必須だけに出来るだけフロントガラスの交換費用は抑えたいところです。

こんな時は自動車ディーラーに修理を依頼するのではなく、保険会社と提携をしているガラス専門修理業者グラスピット等をおすすめします。毎日使う社有車のフロントガラスなら相場よりも低価格でガラス交換・修理ができます。

尚、直接のお知り合いに自動車ガラス屋さんがいれば中間マージンがなくなりますので、フロントガラスが破損した場合はそのような店舗に直接持ち込み価格は交渉をするのが良いかと存じます。

ホームページの経費削減

中小企業では自社のホームページを所有している会社も増えてきました。通常、ホームページの作成は外注に出したりしますが、そうなりますと制作費から管理費、新しいページの追加や更新作業の度に費用が発生してしまいます。ホームページの作成を外部に依頼するのは時間の短縮というメリットがありますが、その反面費用が掛かり続けるというデメリットがあります。しかも、ホームページを公開しただけではSEOで成功しないと集客は難しくなる為、自社のピーアールには広告を使う事が考えられますが、その広告費はホームページ制作費、管理費とはまた別で掛かってしまうことになります。

| ホームページに掛かる主な費用 | ホームページの作成・更新を外注に依頼 | ホームページの作成・更新を自社にて行う |

| HP制作費 | 多額の費用発生 | 初期費用のみ |

| 更新・メンテナンス費用 | その都度費用発生 | 無料 |

| デザイン・内容変更 | その都度費用発生 | 無料 |

| 広告費 | 費用発生 | 費用発生 |

弊社、あおば総合保険株式会社はホームページ作成に素人の私でも自分で更新が出来る「あきばれホームページ」を活用しております。

外注に行うのではなく自分で更新することにより、ホームページの更新時に必要となる費用を抑えることだけでなく、SEO効果も期待が出来て集客にも成功しています。また、スマートフォンにも適用が出来ている為、パソコンサイトとは異なるデザインの「スマホサイト」を必要とする時代であるため、メリットは大きいです。弊社の弱点は、デザインの技術がないためデザイン性には若干弱い点はありますが、SEO対策には成功していると思いますので、弊社のWEBサイトをご参考にしてください。

これとは他に商工会議所・商工会の支援サイトBMプレミアムを弊社は活用しています。商工会のBMプレミアムの登録料は安価ですし、自社の掲載したい商品を自分で更新できますので、こちらもおすすめします。

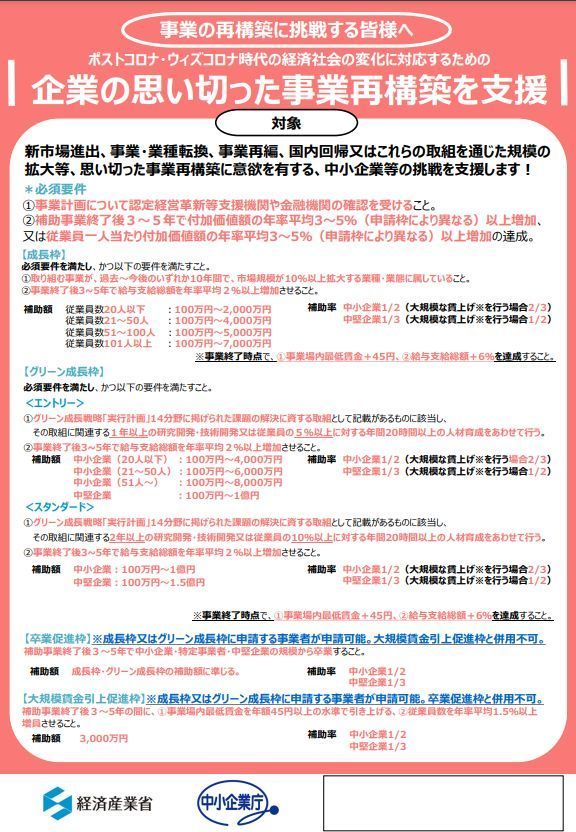

出典:経済産業省HPより事業再構築補助金

中小企業法人の補助金には、以下のような種類があります。

- 技術開発補助金:新しい技術や製品の開発に対する補助金。国や地方自治体が行う場合が多い。

- 労働生産性向上補助金:生産性を向上させるための設備導入や人材育成に対する補助金。国や地方自治体が行う場合が多い。

- 経営革新補助金:経営改善や新規事業展開に対する補助金。国や地方自治体が行う場合が多い。

- 省エネルギー補助金:省エネルギー対策に対する補助金。国や地方自治体が行う場合が多い。

- 農林水産業補助金:農林水産業の振興に対する補助金。農林水産省や地方自治体が行う場合が多い。

- 地域活性化補助金:地域経済の活性化に対する補助金。地方自治体が行う場合が多い。

- 新規事業創出補助金:新しいビジネスの創出に対する補助金。国や地方自治体が行う場合が多い。

以上が、一般的な法人の補助金の種類です。ただし、補助金に関する情報は定期的に変更される場合がありますので、詳細については関係機関や専門家に確認することをおすすめします。

当ページでは中小企業・小規模事業者の損害保険の経費削減と節税対策についてお役立ち情報をご紹介しました。次のページ(下のボタンをクリック)では「中小企業・小規模事業者に必要な損害保険データ集」についての記載がありますのでご覧になられてください。

関連ページのご紹介

ビジネスに必要なのは走攻守。そのうち、損害保険は守りになります。走攻守の三拍子すべてが揃うのが理想的ですが、守りが上手くいってこそ、事業の安定に繋がると思います。

このページでは中小企業や小規模事業者の皆様にお伝えしたい損害保険のお役立ち情報をまとめてみました。参考にしてください。

企業には労災事故、賠償事故、自動車事故など様々な損害リスクがあります。

企業に必要な損害保険にはどのような種類があるのでしょうか?

建築業、製造業、ビルメンテナンス業もついてランキングにしました。

中小企業廃業の実態、企業を取り巻くリスク、リスク別・実際に被害を受けた金額、被害に遭った企業の意識等のデータ集。

大規模事故はたった一度の事故で貴社の経営を一変させる恐れがあるということになります。例え右肩上がりの経営をしていたとしてもたった一度の事故で支払いが出来ずにやむを得ず廃業になることもあり得ると言うことを考えておくべきなのです。

賠償責任保険とは、「被保険者が一定の事由により、他人に損害を与えたために法律上の損害賠償責任を負担することによって被る損害に対して保険金を支払う保険」です。

中小企業・個人事業主の皆様は、事故による金銭的損失のダメージを受けやすいため、もしもの為の企業向け損害賠償責任保険の活用は不可欠です。損害賠償責任補償の活用で安定の経営基盤を!

この記事を書いた人

中小企業・小規模事業者経営者は経費削減方法・節税方法を知りましょう!

中小企業・小規模事業者の経費削減方法には、それぞれの会社にとって考えて実行されていくことですので、会社独自で経費削減方法を検討されていくのが良いかと存じです。その一方、節税対策は実行されてくださればと思います。

私が中小企業・小規模事業者の皆さまから決算報告書や確定申告書を拝見したりすることがありますが、上手な節税対策方法でもある前述の3つ、

- 経営セーフティ共済

- 小規模企業共済

- 生命保険(養老・医療など)

これらの合法的な節税対策を実行されていない事業者が多いと感じさせられます。中小企業・小規模事業者の経営者の中には忙しくて、これらの制度について知識を持っていないようにも見受けられます。

仮に1、2、3を知っていて、会社や事業で使用する設備投資のお金が直近で必要などの理由で実行されないのであれば良いかと思いますが、これらの節税対策を知らなくて実行されないのは非常にもったいない事であると思います。

中小企業・小規模事業者の皆さまは当サイトをご覧になられて、初めて知られる代表者もおられると思いますので、よくご自身でお調べになられたり、顧問税理士に相談されるなりしてみてください。