リスク対策としてPL保険(生産物賠償責任保険)が必要です

飲食物を扱う事業を経営していますと必ずついて回るリスクが食中毒の事故です。食中毒事故は、状況にもよりますが損害が大きくなればなる程、問題が大きくなり、事故から経営を再建するまでの時間やお金が掛かってしまいます。常に発生を防ぐことでスマートな営業活動を続けて、事業もお客様も守りたいところです。

一方、食中毒についてニュースや、TV、SNS上で目にすることが多くあります。飲食事業者のノロウイルスやアニサキスの集団食中毒事故では日本全国各地で多く発生していますし、有名な百貨店でも集団食中毒事件が起きたりしています。

ところが、報道では事故の状況が大きく社会問題となるような事案は取り上げられますが、個人事業主が起してしまった小規模な食中毒事故はほとんど報道されません。

これにより小規模事業者や個人事業主の皆さまは、対岸の火事や他人事として過ごしている事業者様も一定数いるのではないでしょうか?

商売をしていますと、「あと少しで事故が起きていた」「危なかった」となるヒヤリハットを感じられたこともあるでしょう。1件の重大事故の背後には、29件の軽傷事故と300件の無事故(ヒヤリハット)が隠れていると言われてす。これをハインリッヒの法則と言いますので事業者の皆さまは知識として覚えておいてください。

そのヒヤリハットがあなたのお店や事業で起きているのであれば食中毒事故が起きてもおかしくはないはずです。

食中毒の事故は決して対岸の火事や他人事ではありません

InstagramなどのSNSではある店舗が新メニューを発売しましたと美味しそうなお料理の画像を目にしますが、食中毒事故が起きてしましたというネガティブな情報はInstagramなどのSNSでは出てきません。

テイクアウトで成功した焼き肉店の情報、デリバリーで成功した高級弁当店の情報などポジティブな情報はとても頭に残りますし、参考にしたくなることでしょう。一方では、あちらのお店ではアニサキスを出してしまい大変だったらしいというネガティブな情報は、あまり入ってきませんね。

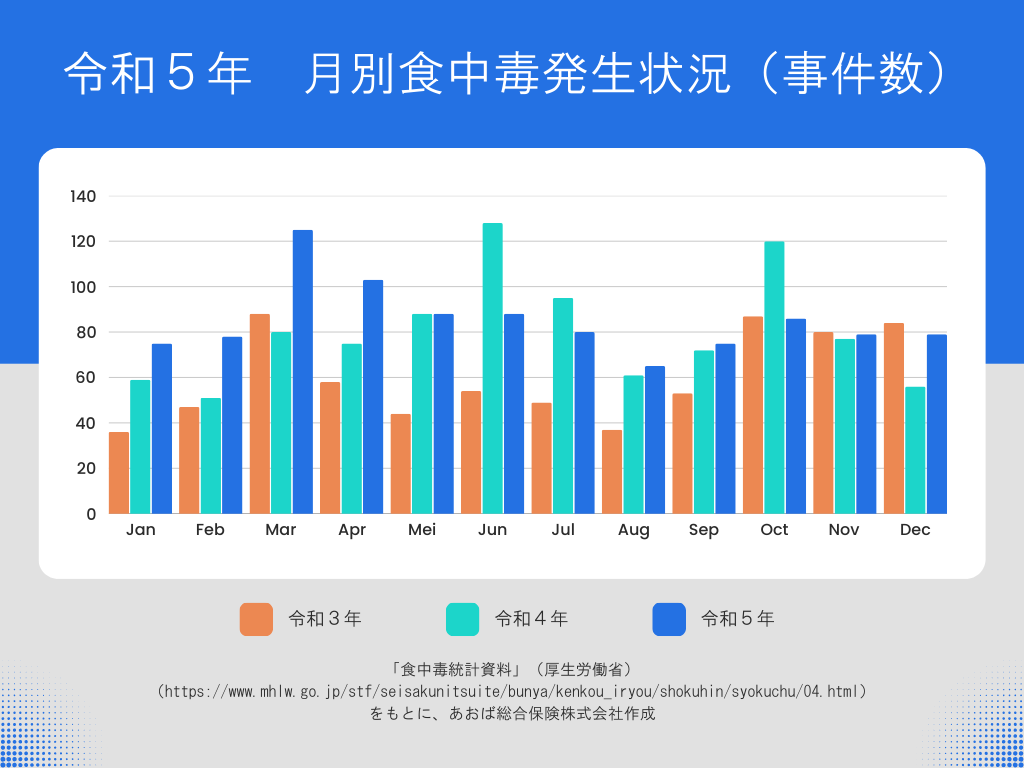

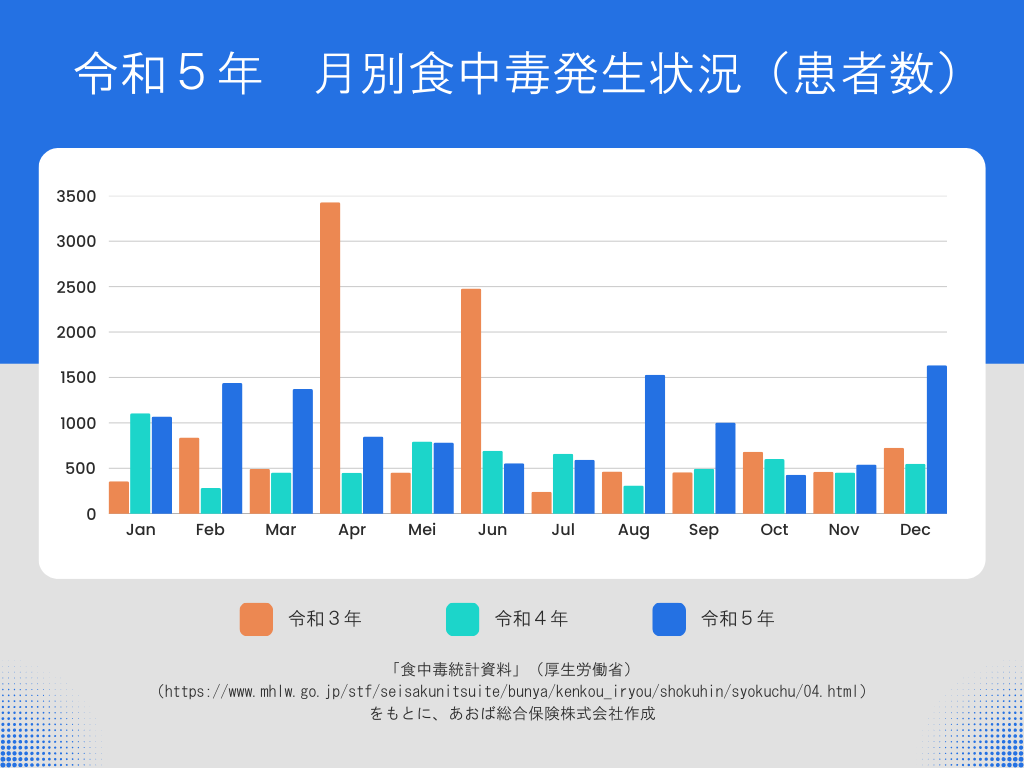

令和3年から令和5年までに日本で起きた食中毒発生状況の事件数と患者数を月別にして厚生労働省の食中毒統計資料より、弊社にてまとめて見ました。

食中毒の発生状況は、どの季節でもまんべんなく発生しています。飲食店や飲食物を販売する小売店には、常に食中毒のリスクについては常に意識していきましょう。

飲食店や小売店は食中毒事故に備えてPL保険(生産物賠償責任保険)は必須です。PL保険の詳細につきましてはブログ記事を書いておりますので気になる方は下記リンクから閲覧くだされば幸いです。

令和5年 月別食中毒発生状況(事件数)

令和5年 月別食中毒発生状況(患者数)

テイクアウトやデリバリーでは、調理してからお客さんが食べるまでの時間が長く、気温の高い時期は、特に食中毒のリスクが高まります。

- 梅雨時期(5月~6月)と夏(7月~9月)の時期は湿度や気温が高く、細菌が増えやすいので、この時期には細菌性の食中毒の発生件数が増加する傾向にあります。

- 冬(12月~3月)の時期は、ノロウイルスなどのウイルス性の食中毒の発生が見られます。また、春や秋には、他の時期に比べて、自然毒による食中毒が多く発生します。

- アニサキスなどの寄生虫による食中毒は年間を通して発生しています。

食中毒事故は夏場に多いイメージがありますが、上記グラフからもわかるように年間を通して発生していますので、日頃から食中毒の予防に心がけてください。

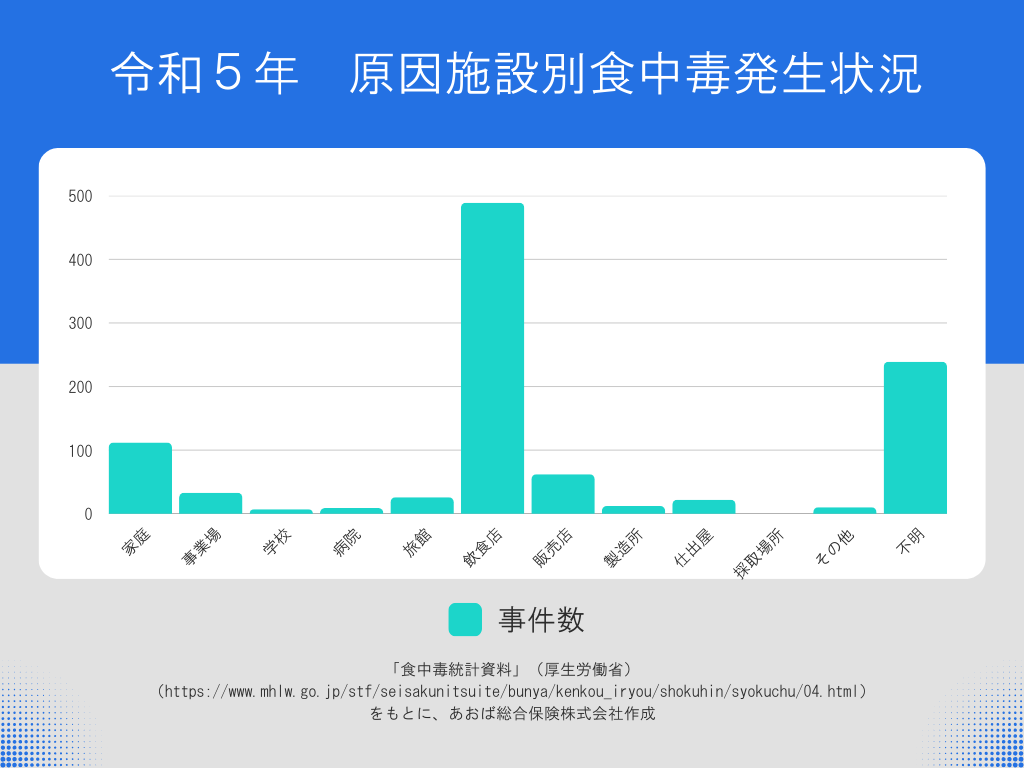

令和5年 原因施設別食中毒発生状況(事件数)

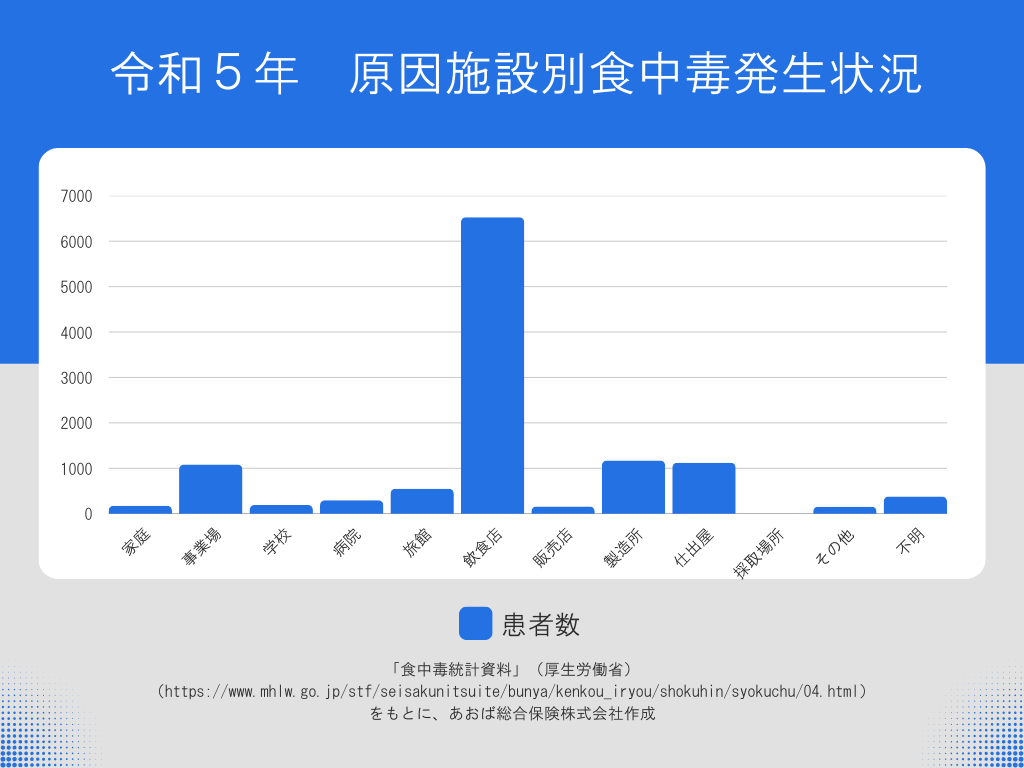

令和5年 原因施設別食中毒発生状況(患者数)

事件数及び患者数は、家庭、事業所、学校、病院、旅館、飲食店、販売店、製造所、仕出屋、その他不明とありますが、中でも群を抜いて多いのが飲食店であることが分かります。

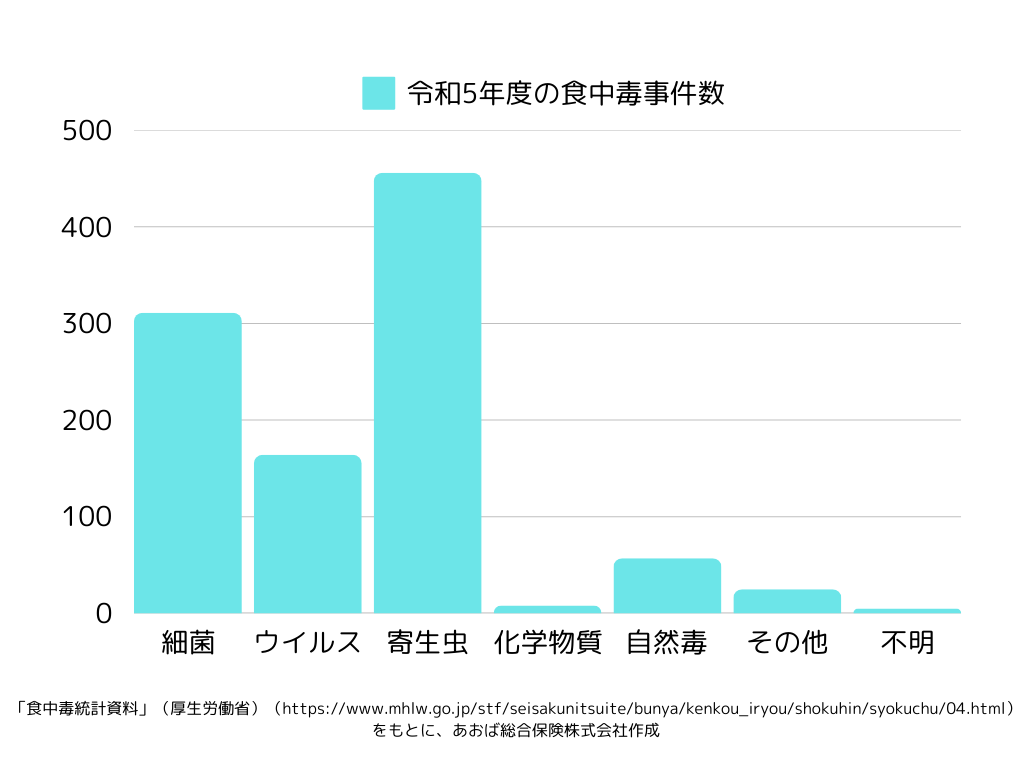

令和5年度の食中毒事件数

食中毒の事件数で多いのは、アニサキスなどの寄生虫、カンピロバクターなどの細菌、ノロウイルスなどのウイルスであることが分かります。

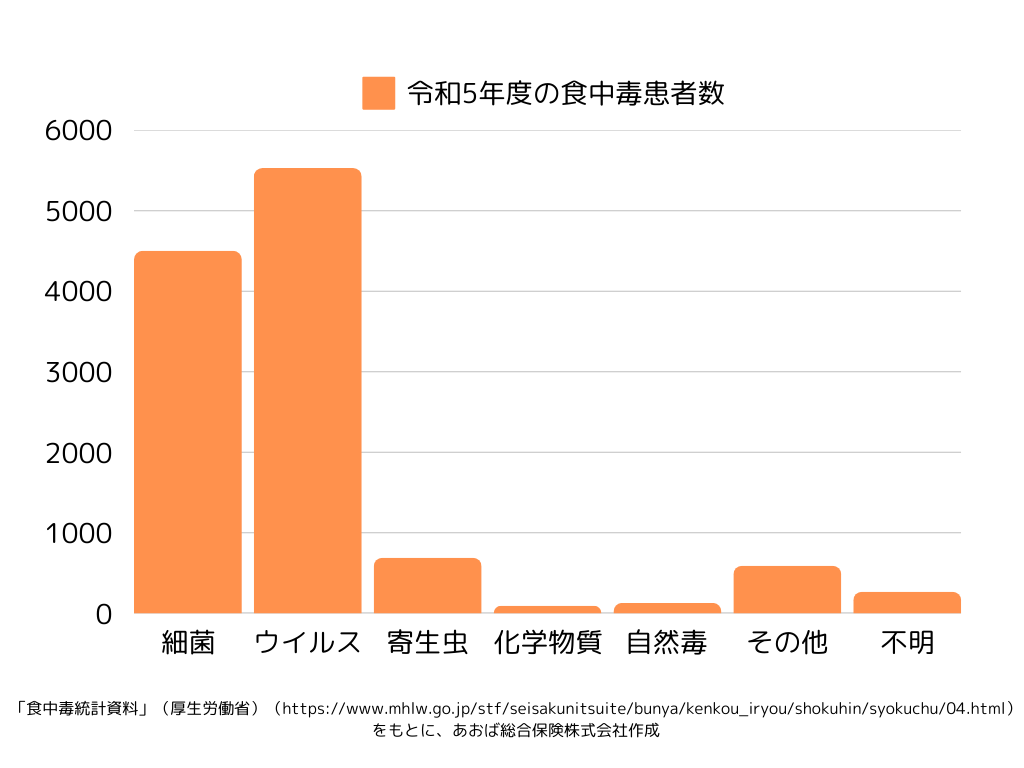

令和5年度の食中毒患者数

食中毒の患者数で多いのは、ノロウイルスなどのウイルス、カンピロバクターなどの細菌、アニサキスなどの寄生虫であることが分かります。尚、食中毒事故の死者数は次の通り。

- 令和3年 2名

- 令和4年 5名

- 令和5年 4名

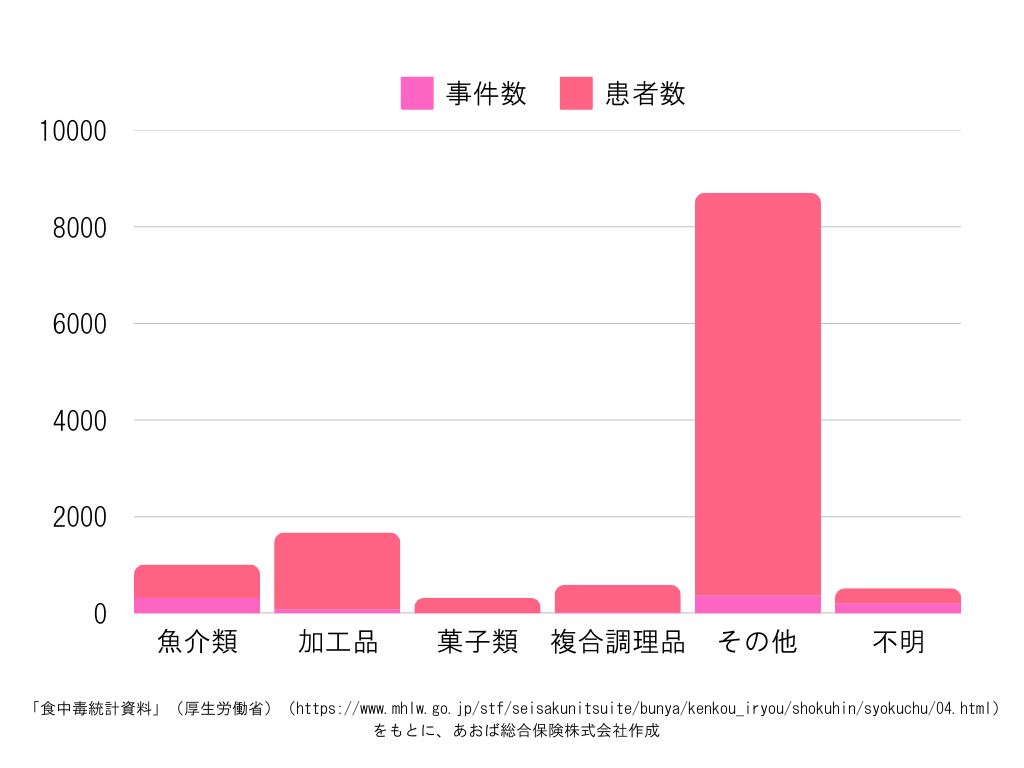

令和5年度の食品別食中毒事件数と患者数

食品別の食中毒事件数と患者数では魚介類や加工品※、その他が多くなっております。

※加工品は、魚介類、肉類、卵類、乳類、穀類、野菜類及びその加工品

まとめ:食中毒発生のデータからも損害保険が必要です

人が行う行為に完璧などはありません。普段なら起こらない事故もちょっとした油断などで意図せずにヒューマンエラーは起こることは考えられます。

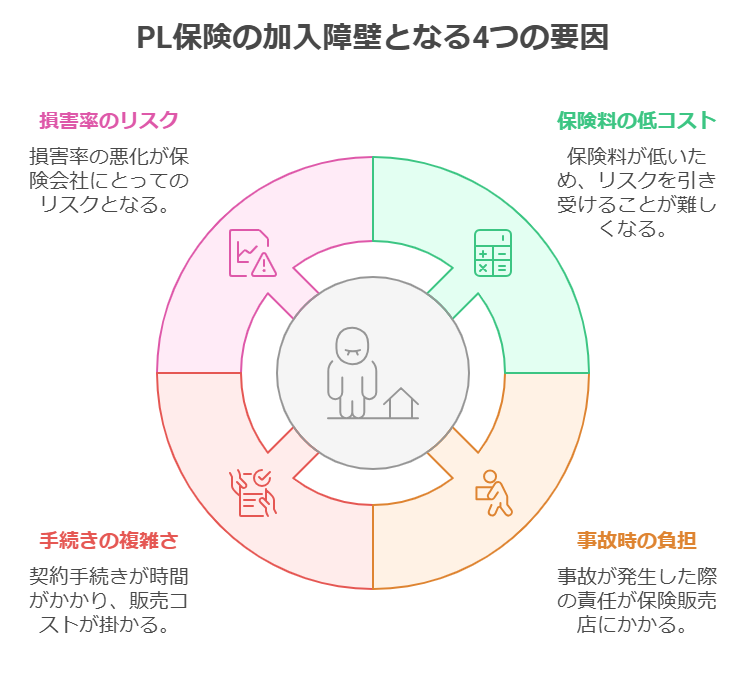

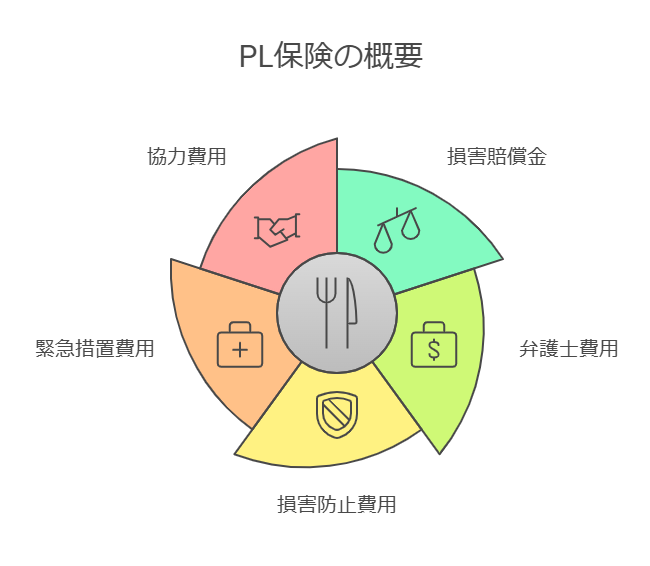

飲食店や飲食物を販売する小売店には、食中毒事故のリスクが考えられます。大企業と違い、小規模事業者や個人事業主の皆さまのリスク対策としては、PL保険等の損害保険の加入になりますが、小規模事業者や個人事業主の皆さまは事故による金銭的なダメージが大きいため、その保険でどこまで補償されるのか?がとても重要になります。

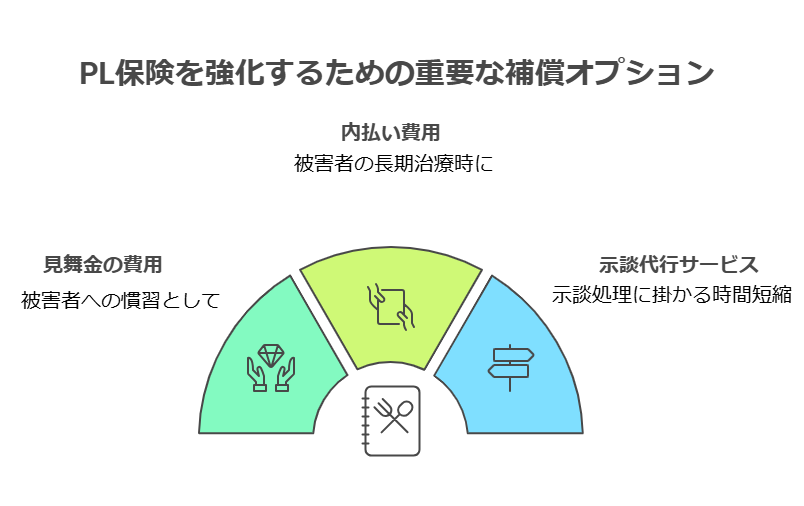

食中毒の事故には、被害者にお支払いするお金(治療費用、休業損害、慰謝料、病院までの交通費)の他に、お見舞い費用や店舗の休業損害、原因検査費用などの間接的な費用損害や解決までに必要な対応や時間が発生します。よってPL保険の加入を検討されるときには、幅広い補償内容となっているかどうか?がとても重要になります。

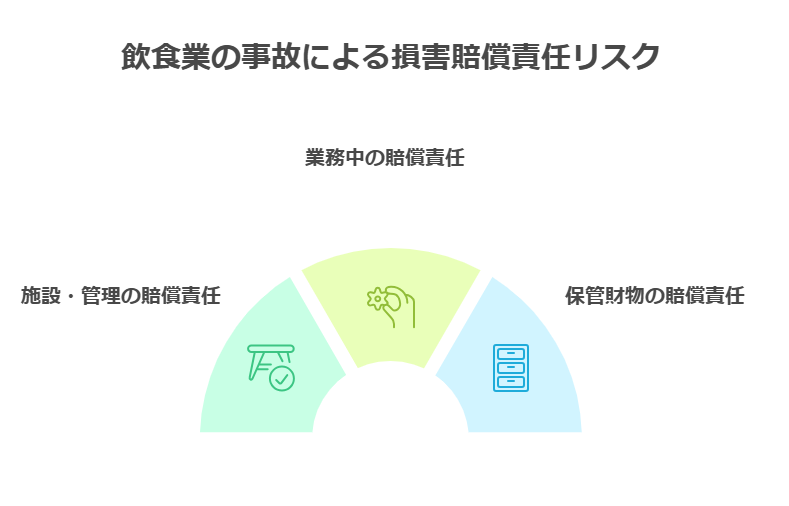

また、事故は食中毒だけでなく、火の不始末から生じる火災事故や従業員がお客様に配膳中にお洋服や火傷を与えた損害、お客様の持ち物である保管財物の損害、従業員の怪我や火傷など様々な損害リスクが考えられます。

特に食中毒事故では、被害者が一人とは限りませんので被害者への対応は事業者だけでなく保険会社や代理店のフォローも不可欠です。また、被害者との示談交渉は誰が行うのか?窓口は誰になるのか?と数多くのやるべきことが必要となると理解した上で保険選びをしましょう。